Články

Obsahem tohoto článku je podrobné seznámení uživatelů s revoluční změnou v evidenci daně z přidané hodnoty v podobě „Kontrolní hlášení k dph“, které vstupuje v platnost od 1.1.2016.

Zde Vám podrobně popisujeme jak způsob tvorby kontrolního hlášení v informačním systému SQL Ekonom, tak i základní pravidla v pořizování daňových dokladů tak, aby sestavení vlastního výkazu kontrolního hlášení proběhlo bez potíží.

Sestavení výkazu Kontrolní hlášení DPH

Zásadní změnou v nové verzi IS SQl Ekonom je doplnění funkcionalit o novou funkci v podobě sestavení „Kontrolního hlášení DPH“, které budou povinně sestavovat zároveň s vlastním formulářem „Přiznání k dani z přidané hodnoty“ všichni plátci daně z přidané hodnoty a to od 1.1.2016.

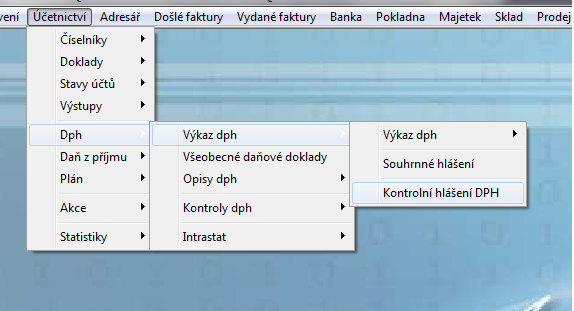

Obrázek: Menu kontrolní hlášení DPH

Obrázek: Menu kontrolní hlášení DPH

Kontrolní hlášení DPH bude účetní jednotka sestavovat samostatně spuštěním volby „Kontrolní hlášení DPH“ v menu programu. Kontrolní hlášení DPH v plné míře nahradí přílohu k režimu přenesení daňové povinnosti, kterou všichni plátci DPH sestavují nyní.

Metodika sestavení kontrolního hlášení je podrobně popsána v metodickém pokynu uvedeném na konci tohoto manuálu včetně tiskopisu kontrolního hlášení.

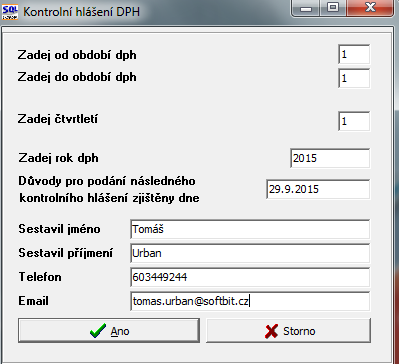

Obrázek: Vstup do kontrolního hlášení – nastavení období

Obrázek: Vstup do kontrolního hlášení – nastavení období

Při spuštění formuláře vždy vyplníme období, za které provádíme sestavení kontrolního hlášení. V případě, že jsme zjistili nesrovnalosti a provádíme tvorbu následného nebo opravného kontrolního hlášení, potom vyplníme den, kdy jsme zjistili skutečnosti, pro které sestavujeme nové kontrolní hlášení. Výběrová tabulka obsahuje i jméno a příjmení včetně emailu a telefonu kontaktní osoby, která zodpovídá za sestavení kontrolního hlášení a je připravena podat součinnost pracovníkům finančního úřadu v případě nesrovnalostí. Jméno, příjmení, telefon a email informační systém automaticky načítá z nastavení údajů o osobě, která je aktuálně přihlášena a spouští tuto funkci.

Údaj důvody pro podání následného kontrolního hlášení zjištěny dne slouží pouze k zaslání opravného kontrolního hlášení. Při sestavení běžného nebo následného kontrolního hlášení není tento údaj důležitý a může být tak naplněn libovolným datumem. Totéž platí pro údaj čtvrtletí, kdy tento údaj je platný pouze pro sestavení kontrolního hlášení u plátců dph, fyzických osob.

POZOR! Kontrolní hlášení sestavují právnické osoby vždy za období jednoho měsíce a to v i případech kdy jsou z hlediska plátce daně z přidané hodnoty čtvrtletními plátci dph.

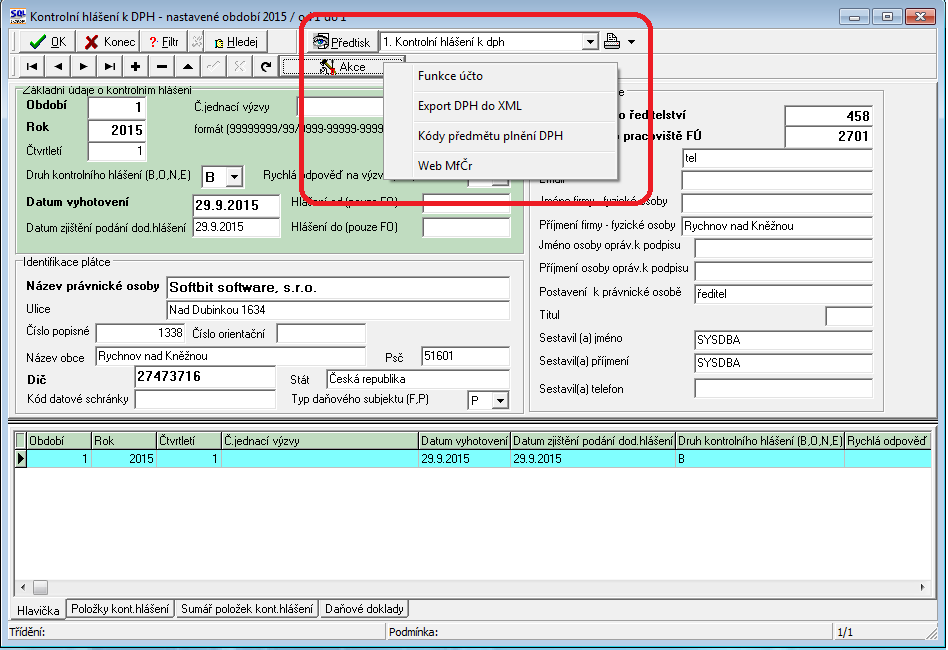

Obrázek: Formulář kontrolní hlášení dph - hlavička

Obrázek: Formulář kontrolní hlášení dph - hlavička

Po výběru období IS zobrazí vlastní formulář kontrolního hlášení, který si můžeme prohlédnout, zkontrolovat, vytisknout a elektronicky odeslat. Formulář obsahuje několik záložek, z nichž každá obsahuje jednotlivé údaje o daňových dokladech v jiném členění. Na hlavičce formuláře vyplňujeme údaje zejména v případě, že podáváme tzv. následné nebo opravné kontrolní hlášení.

Jednotlivé údaje s možností změny: Druh kontrolního hlášení, který nabývá hodnot:

- B – řádné

- O – opravné

- N – následné

- E – následné/opravné

Standardně údaj nabývá hodnoty B jako řádné kontrolní hlášení. V případě, že podáváme opravné nebo následné hlášení, volíme jinou hodnotu parametru výběrem z nabídky. Opravné nebo následné hlášení se vždy posílá znovu se všemi položkami daňových dokladů.

Rychlá odpověď na výzvu

V případě, že účetní jednotka bude vyzvána finančním úřadem k doplnění informací, ale nemá důvod k žádným změnám, potom vyplňuje hodnoty v tomto parametr těmito údaji:

- B – nemám povinnost podávat KH – je nulové

- P – potvrzuji správnost naposledy podaného kontrolního hlášení

Číslo jednací výzvy

V případě, že odpovídáme na výzvu finančního úřadu, je vždy bezpodmínečně důležité uvést číslo výzvy ve formátu čísla: 99999999/99/9999-99999-999999

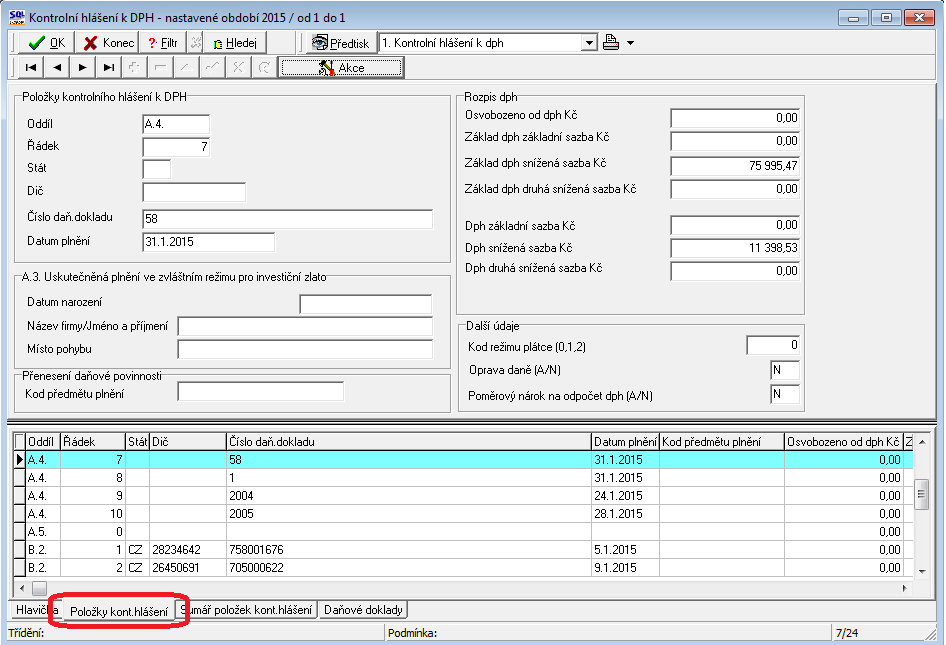

Obrázek: Formulář kontrolní hlášení dph – položky

Obrázek: Formulář kontrolní hlášení dph – položky

V záložce položky kontrolního hlášení jsou zobrazeny daňové doklady členěny do jednotlivých oddílů

- A.1 – odpovídá řádku 25 přiznání k dani z přidané hodnoty

- A.2 – odpovídá základům dph řádků 3 + 4 + 5 + 6 + 9 + 12 + 13 přiznání k dani z přidané hodnoty

- A.3 – Uskutečněná plnění ve zvláštním režimu pro investiční zlato podle § 101c odst. 1 písm. c) bod 2

- A.4 + A.5 – odpovídá řádkům 1 a 2 přiznání k dani z přidané hodnoty

- B.1. – odpovídá řádkům 10 a 11 přiznání k dani z přidané hodnoty

- B.2 + B.3 – odpovídá řádkům 40 a 41 přiznání k dani z přidané hodnoty

Obrázek: Formulář kontrolní hlášení dph – sumář položek

Obrázek: Formulář kontrolní hlášení dph – sumář položek

V záložce sumář položek kontrolního hlášení jsou vyčísleny celkové částky na jednotlivých řádcích pro kontrolu na výkaz daně z přidané hodnoty. V pravé části formuláře jsou uvedeny hodnoty řádků daně z přidané hodnoty za stejné období. Tato kontrolní funkce však je dostupná však pouze pro plátce dph, kteří mají stejné období dph pro sestavení přiznání k dani z přidané hodnoty a pro sestavení výkazu kontrolního hlášení. Funkce tedy není dostupná pro čtvrtletní plátce dph, kteří mají povinnost sestavit kontrolní hlášení k dph měsíčně.

Rozdíly vyčíslené v této kontrole odpovídají rozdílům mezi kontrolním hlášením dph a přiznáním k dani z přidané hodnoty za vybrané období. Rozdíly mohou být pouze v řádků haléřů.

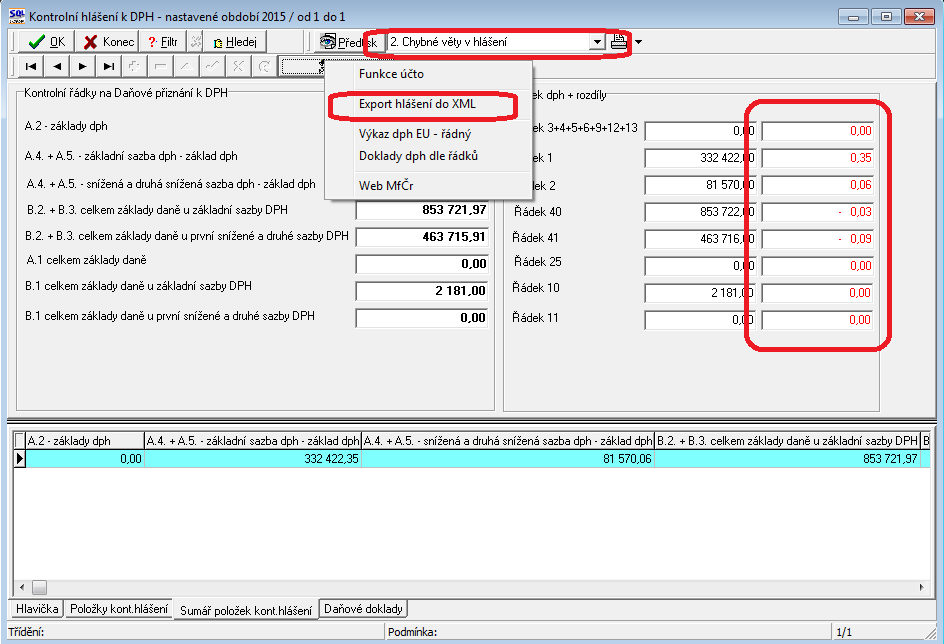

Export kontrolního hlášení do formátu XML

Z formuláře kontrolního hlášení dph exportujeme vlastní soubor ve formátu XML přes nabídku Akce\Export hlášení do XML. Při exportu IS automaticky vytvoří soubor, který můžeme přímo zaslat pomocí datové schránky na finanční úřad nebo pro kontrolní načíst na portál EPO pomocí funkce Web MFČR. Před vlastní tvorbou souboru ve formátu XML systém automaticky zobrazuje chybová hlášení na tyto typy chyb:

- Rozdíl mezi řádky přiznání k dani z přidané hodnoty a kontrolního hlášení větší než 1 Kč – pouze u měsíčních plátců dph

- Správnost vyplnění čísla jednacího výzvy v případně rychlé odpovědi na výzvu

- Správnost vyplnění finančního ředitelství a územního pracoviště

Kontroly před exportem hlášení do formátu XML

Před elektronickým odesláním kontrolního hlášení do formátu XML důrazně doporučujeme spustit kontrolní sestavu pod názvem „2. Chybné věty – hlášení“. Tato sestava kontroluje správnost jednotlivých položek daňových dokladů kontrolního hlášení. V sestavě jsou kontrolovány tyto údaje:

- Vyplnění čísla daňového dokladu

- Vyplnění dič obchodního partnera

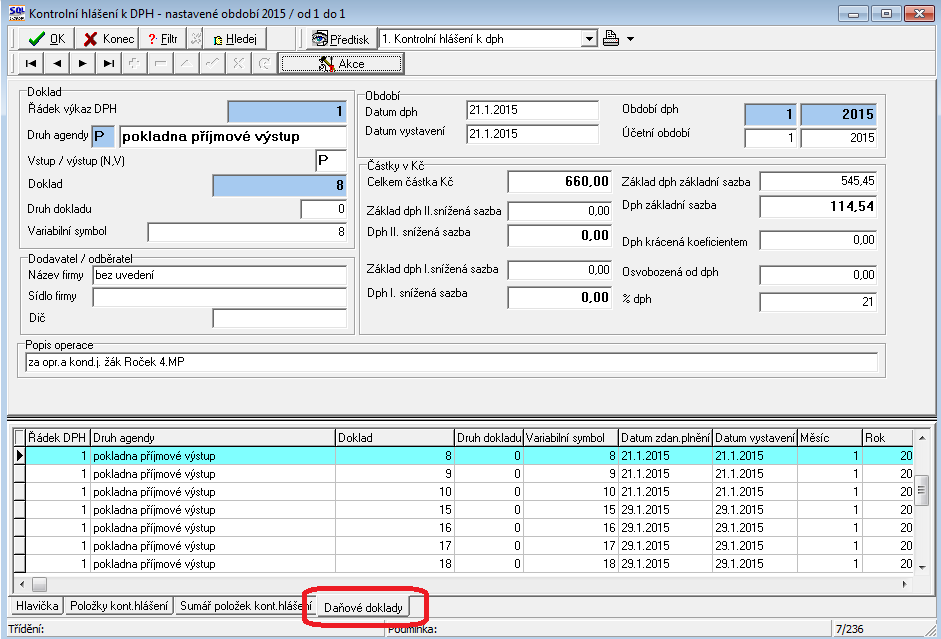

Obrázek: Formulář kontrolní hlášení dph – evidence daňových dokladů

Obrázek: Formulář kontrolní hlášení dph – evidence daňových dokladů

V poslední záložce jsou zobrazeny daňové doklady pro kontrolu tak, jak jsou sestaveny v daňovém přiznání.

Několik rychlých poznámek ke kontrolnímu hlášení:

- Kontrolní hlášení je nedílnou součástí odeslání formuláře přiznání k dani z přidané hodnoty pro měsíční plátce dph

- Je zasíláno měsíčně i čtvrtletními plátci dph – právnickými osobami

- Obsahuje pouze vybrané řádky DPH, (25, 3 + 4 + 5 + 6 + 9 + 12 + 13, 10 a 11, 1 a 2, 40 a 41), tedy ne všechny

- Daňové doklady na některých řádcích (A5 nebo B3) jsou uvedeny do hodnoty celkové částky 10000 Kč daňového dokladu (vyjma opravného daňového dokladu podle par. 44 zákona o dph) pouze součtem v celkové výši dph a základu dph

- Opravné daňové doklady podle par. 44 zákona o dani z přidané hodnoty jsou uvedeny vždy položkově bez ohledu na hodnotu

- V kontrolním hlášení jsou uváděna čísla daňových dokladů, která se však nemusí shodovat s variabilním symbolem pro úhradu. Čísla daňového dokladu mohou mít až 60 znaků. Mohou obsahovat libovolné alfanumerické údaje. Při křížové kontrole s obchodním partnerem jsou však odfiltrovány veškeré speciální znaky a mezery. Doporučujeme tedy vkládat číslo daňového dokladu dodavatele již bez mezer i speciálních dokladů pokud doklad na straně dodavatele toto obsahuje

- V kontrolním hlášení jsou uváděny rovněž doklady v režimu přenesení daňové povinnosti na straně dodavatele i odběratele. Není však uváděna hodnota v počtu měrných jednotek u určitých skupin plnění Kontrolní hlášení bude zpracováváno na datových serverech finančního ředitelství ihned tzv. on-line, tj. účetní jednotka bude mít ihned informaci o jednotlivých chybách a nedostatcích, které může ihned opravit opětovným zasláním

- V případě, že kontrolní hlášení obsahuje 10000 a více řádků, může být zpracování převedeno do tzv. off-line režimu kdy informace o chybách a nedostatcích budou zaslány účetní jednotce následně

- Platební kalendáře pro úhrady záloh v případě, že budou daňovým dokladem, budou muset obsahovat pro každý předpis zálohy s rozpisem dph samostatné číslo daňového dokladu (které však může být odlišné od variabilního symbolu úhrady).

- Na vstupu vždy pořizujeme základy dph a částky dph přesně podle jejich uvedení na daňovém dokladu dodavatele (i včetně správně uvedených haléřů). Zejména si hlídáme daňové doklady na vstupu v částkách včetně dph nad 10000 Kč.

- Jedno číslo daňového dokladu nesmí být uvedeno vícekrát, pokud nevstupuje do různých typů řádků kontrolního hlášení. Proto si hlídáme zejména platební kalendáře, kdy u každé splátky musí být uvedeno jiné číslo daňového dokladu z vydané zálohy. Platební kalendáře na přijaté zálohy musí mít nově u každé splátky samostatné číslo daňového dokladu.

Daňové doklady z vydaných záloh – systém pořízení

Do 31.12.2015 měla účetní jednotka možnost výběru v uplatnění daně z přidané hodnoty na vstupu až při vyúčtování zálohy dodavatelem na konečném daňovém dokladu. Uvedené řešení zjednodušovalo pořizování nadměrného počtu daňových dokladů na vstupu od dodavatelů.

Od 1.1.2016 však tato výhoda odpadá! Od roku 2016 musí každá účetní jednotka uplatňovat nárok na odpočet dph z daňových dokladů na základě vydaných záloh vždy. Musí tedy samostatně pořizovat daňové doklady z vydaných záloh od dodavatele, ze kterých si bude uplatňovat dph. Na konečném vyúčtování zálohy může účetní jednotka si po novém způsobu uplatnit pouze dph , které je vyčísleno na dokladu dodavatelem.

V případě, že účetní jednotka má neuplatněné dph z daňových dokladů v roce 2015, doporučujeme tyto doklady pořídit nejpozději v posledním zdaňovacím období do evidence dph a vynárokovat si tak dph ještě v roce 2015 tak, aby vyúčtování v roce 2016 bylo provedeno již pouze v hodnotách konečných daňových dokladů vyúčtování záloh od dodavatelů.

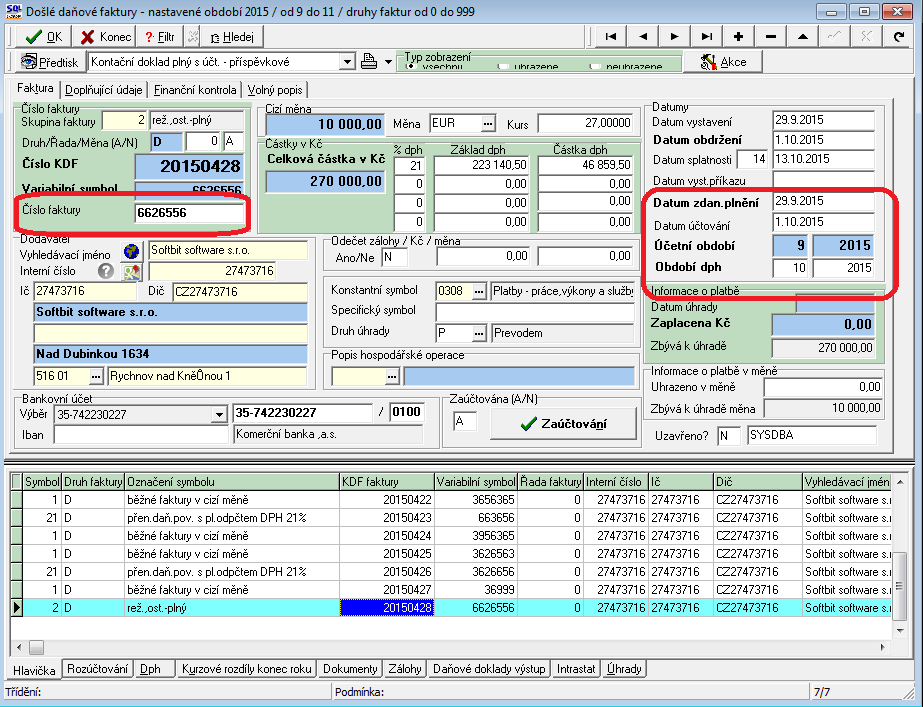

Dodavatelské faktury

Evidence dodavatelských daňových faktur je přizpůsoben novému systému Kontrolního hlášení k dph od 1.1.2016. Hlavními změnami a údaji pro kontrolní hlášení jsou:

- Číslo faktury v rozsahu na 60 míst – do tohoto údaje vkládáme číslo daňového dokladu přesně podle údaje uvedeného na daňovém dokladu dodavatele tj. včetně případných alfanumerických znaků. Nemusíme vkládat speciální znaky a mezery, pokud tyto údaje číslo daňového dokladu dodavatele obsahuje. Tyto údaje budou kontrolním systémem MF ČR odfiltrovány.

- Základ dph a dph vždy pořizujeme přesně podle hodnot uvedených na daňovém dokladu dodavatele. Nesnažíme se upravovat základ dph ani vlastní dph jiné a to ani v případech, kdy je chybně vyčísleno.

- Datum zdanitelného plnění vždy pořizujeme podle data uvedeného na daňovém dokladu dodavatele. Toto datum je následně uváděno v kontrolním hlášení k dph

- Období dph uvádíme podle období, ve kterém chceme uplatnit nárok na odpočet dph na vstupu

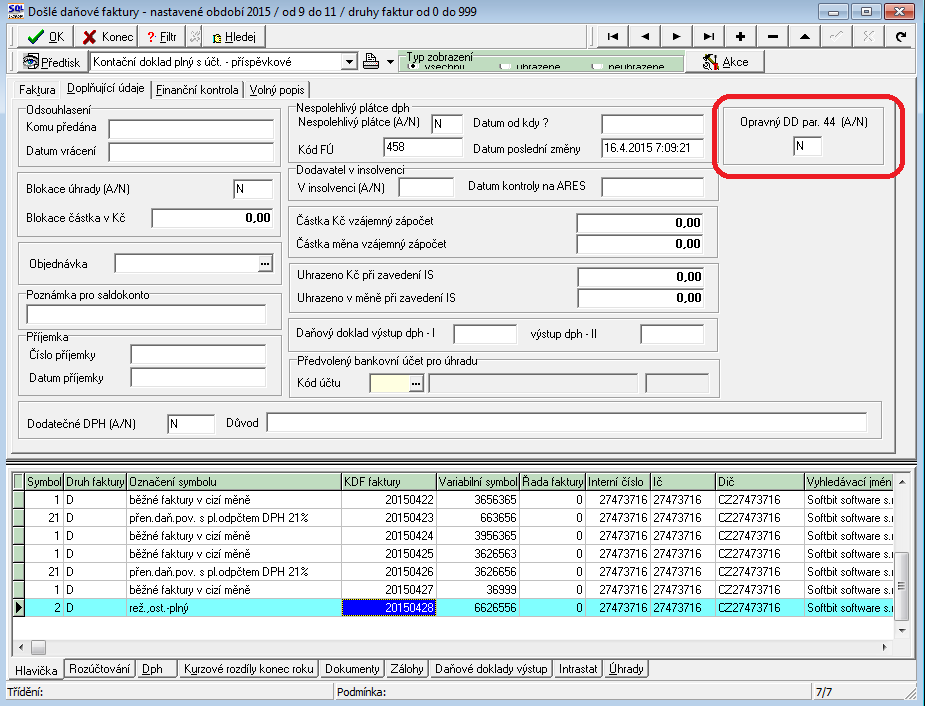

- Opravný daňový doklad podle par. 44 zákona o dph – v záložce doplňující údaje uvádíme v tomto parametru znak A v případě, že se jedná o opravný daňový dokladu podle výše uvedeného paragrafu. Tyto doklady vstupují do kontrolního hlášení vždy položkově bez ohledu na celkovou částku dokladu.

Upozorňujeme zejména na nutnost kontroly při pořizování čísel daňových dokladů u dodavatelských faktur, kde je číslo daňového dokladu odlišné od variabilního symbolu.

Od 1.1.2016 vždy pořizujeme veškeré daňové doklady z vydaných záloh od dodavatelů do evidence pro vstup do dph ! Dph z vyúčtování vydaných záloh si můžeme nově uplatnit pouze ve výši vyčísleného dph na těchto dokladech.

Obrázek: Dodavatelské faktury – záznam čísla daňového dokladu

Obrázek: Dodavatelské faktury – záznam čísla daňového dokladu

Obrázek: Dodavatelské faktury – záznam opravného daňového dokladu podle par. 44 zákona o DPH

Obrázek: Dodavatelské faktury – záznam opravného daňového dokladu podle par. 44 zákona o DPH

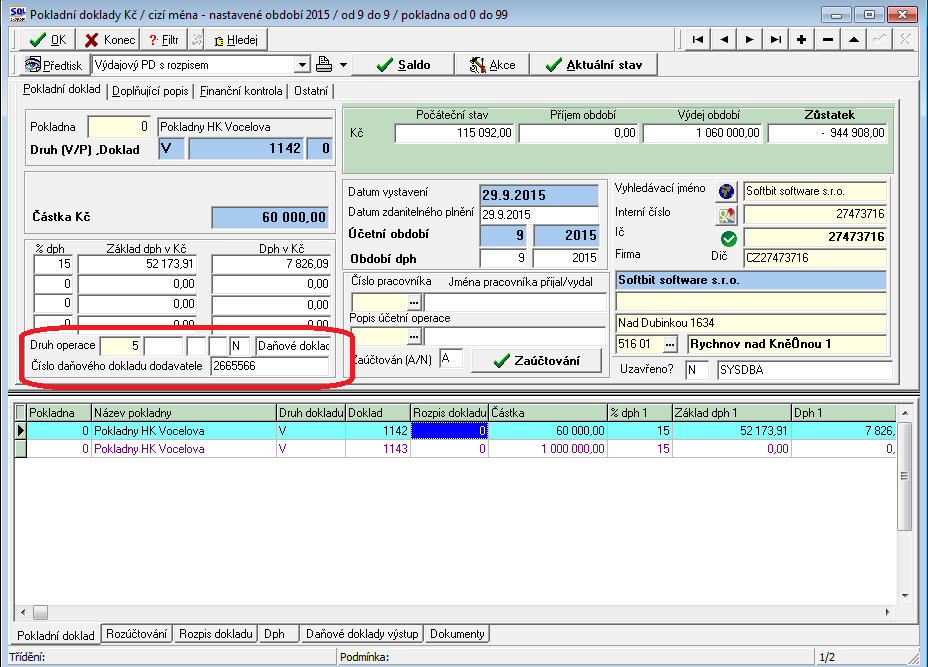

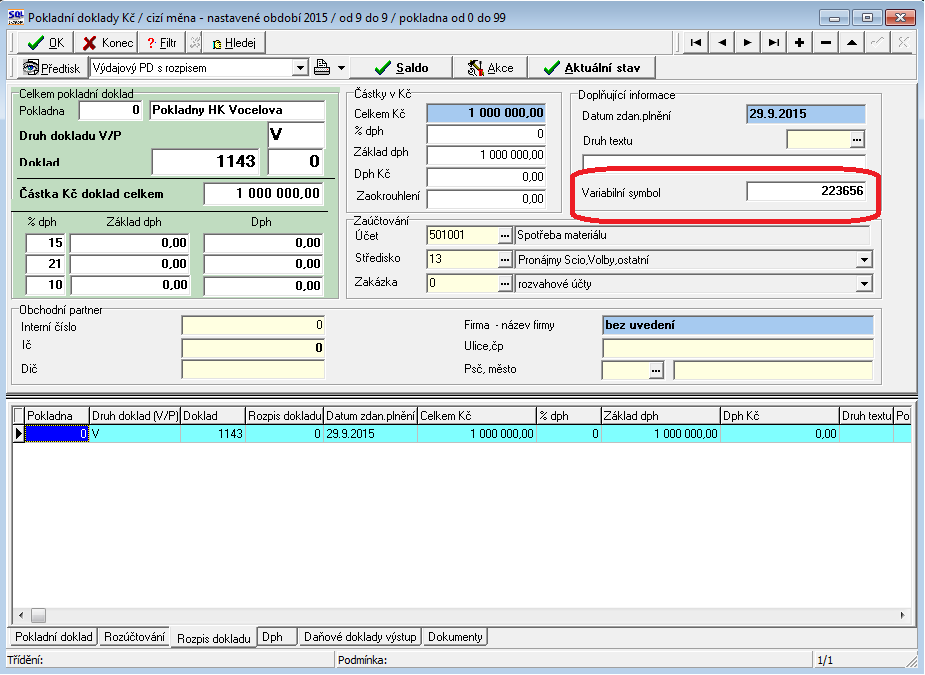

Pokladní doklady

Pokladní doklady nově obsahují rovněž některé nové údaje a kontroly pro vstup do kontrolního hlášení dph.

Nové údaje:

Číslo daňového dokladu – zobrazuje se pouze u výdajových a příjmových pokladních dokladů (daňových označených v druhu operace kódem 5) s částkou přesahující 10000 Kč nebo u pokladních dokladů výdajových či příjmových daňových opravných při jakékoli částce pokladního dokladu (týká se opravných daňových dokladů podle par. 44 zákona o dph). Do tohoto údaje uvádí vždy číslo daňového dokladu dodavatele (nemusí být vždy variabilní symbol!).

Opravný daňový doklad podle par. 44 zákona o dph – v případě, že se jedná o opravu daně z přidané hodnoty, tedy opravný daňový doklad, musí být označen znakem A v údaji (druhý údaj zprava v řádku Druh operace) Sumární daňový doklad (A/N) – uvádíme znak A v případě, že pokladní doklad je součtem více prvotních daňových pokladních dokladů, kde jeden doklad nepřesahuje částku 10000 Kč (doporučujeme pořizovat přes rozpis pokladních dokladů). Tyto pokladní doklady přes svojí celkovou částku nebudou vstupovat do evidence kontrolního hlášení.

Hlavními změnami a údaji pro kontrolní hlášení jsou:

- Číslo daňového dokladu v rozsahu na 60 míst – do tohoto údaje vkládáme číslo daňového dokladu přesně podle údaje uvedeného na daňovém dokladu dodavatele tj. včetně případných alfanumerických znaků. Nemusíme vkládat speciální znaky a mezery, pokud tyto údaje číslo daňového dokladu dodavatele obsahuje. Tyto údaje budou kontrolním systémem MF ČR odfiltrovány. Daňový doklad vkládáme pouze u daňových dokladů výdajových či příjmových nad 10000 Kč. Systém vyplnění hodnoty tohoto údaje kontroluje.

- Základ dph a dph vždy pořizujeme přesně podle hodnot uvedených na daňovém dokladu dodavatele. Nesnažíme se upravovat základ dph ani vlastní dph jiné a to ani v případech, kdy je chybně vyčísleno. Jedná se o výdajové pokladní doklady daňové označené druhem operace 5.

- Opravný daňový doklad podle par. 44 zákona o dph – v záložce doplňující údaje uvádíme v tomto parametru znak A v případě, že se jedná o opravný daňový dokladu podle výše uvedeného paragrafu. Tyto doklady vstupují do kontrolního hlášení vždy položkově bez ohledu na celkovou částku dokladu. Údaj se nachází v druhém údaji zprava v řádku označeném jako druh operace a nabývá hodnot A nebo N.

- U daňových dokladů (druh operace 5) příjmových i výdajových nad 10000 Kč včetně dph systém nově kontroluje vyplnění obchodního partnera.

Obrázek: Pokladní doklady – možnost záznamu čísla daňového dokladu dodavatele

Obrázek: Pokladní doklady – možnost záznamu čísla daňového dokladu dodavatele

V rozpise pokladních dokladů systém nabízí nově možnost pořízení variabilního symbolu, který se následně přenáší se zaúčtováním základu dph do zaúčtování pokladního dokladu.

Obrázek: Rozpis pokladního dokladu – možnost záznamu variabilního symbolu pro zaúčtování

Obrázek: Rozpis pokladního dokladu – možnost záznamu variabilního symbolu pro zaúčtování

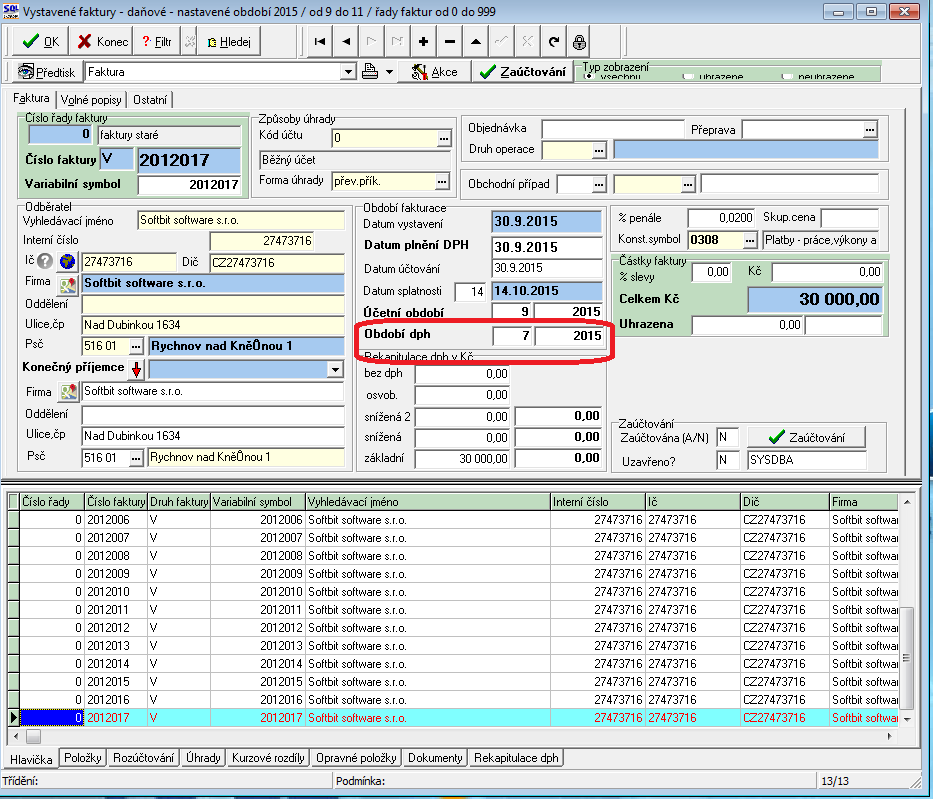

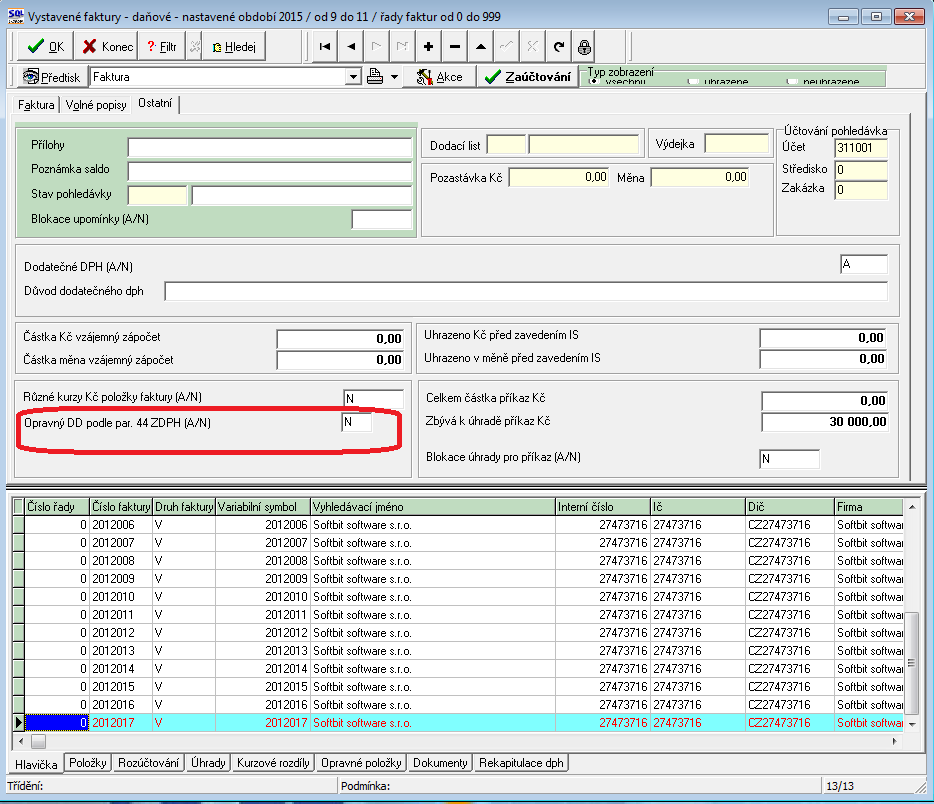

Odběratelské faktury

Základní změnou v odběratelských fakturách je doplnění období dph jako samostatného údaje pro vstup daňového dokladu do přiznání k dani z přidané hodnoty.

Období dph může být odlišné u těchto typů daňových dokladů:

- Opravné daňové doklady, u kterých je doložené, že obchodní partner u těchto daňových dokladů odvádí dph v jiném období, než které se vztahuje k účetnictví

- Daňové doklady vstupující do dodatečného přiznání k dph za minulá období dph

Je velice důležité, aby účetní jednotka v případě vytvořených opravných daňových dokladů (dobropisů) vždy měla potvrzení od odběratele, ve kterém období bude odvádět dph (dph na opravném daňovém dokladu je v záporné hodnotě, tudíž odběratel dph státu zpět odvádí). K tomuto účelu v rámci IS SQL Ekonom slouží tiskopis Avízo o vrácení dph, který vždy je nutné zaslat odběrateli se žádostí o vrácení potvrzeného formuláře zpět.

Obrázek: Odběratelské faktury – funkcionalita pro záznam jiného období dph než je účetní

Obrázek: Odběratelské faktury – funkcionalita pro záznam jiného období dph než je účetní

Obrázek: Odběratelské faktury – záznam opravného daňového dokladu podle par. 44 zákona o DPH

Obrázek: Odběratelské faktury – záznam opravného daňového dokladu podle par. 44 zákona o DPH

Odběratelská faktura nově obsahuje:

Období dph – období dph se standardně doplňuje stejným obdobím jako je období účetní. Při vyjmenovaných událostech je možné toto období změnit. Systém období automaticky nemění na základě jiného pořízeného údaje. Systém dovolí nastavit období dph jako jiné nižší nez účetní pouze za předpokladu, že je nastaven údaj vstup do dodatečného daňového přiznání na A. Období vyšší než je účetní období lze nastavit pouze u opravných daňových dokladů označených A.

Opravný daňový doklad podle par. 44 (A/N) – v případě, že se jedná o opravný daňový doklad, je tento údaj vyplněn znakem A V případě, že odběratel odvádí dph z vystaveného opravného daňového dokladu v jiném období než máme evidováno, musíme po zjištění této informace posunout období dph do stejného, ve kterém odběratel bude státu odvádět dph. V novém systému podkladů pro kontrolní hlášení je důležité správně vyplnění data zdanitelného plnění a dič odběratele. V rámci informačního systému SQL Ekonom je číslo daňového dokladu shodné s variabilním symbolem a obsahuje pouze numerické znaky.

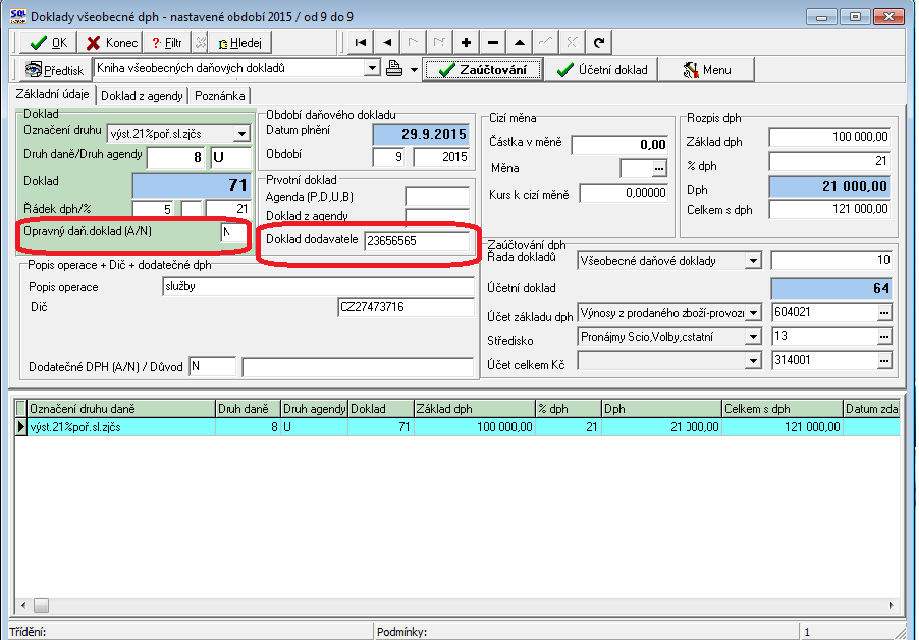

Všeobecné daňové doklady

Formulář všeobecných daňových dokladů, který slouží k ukládání daňových dokladů, které nejsou tvořeny v dodavatelských či odběratelských fakturách nebo v pokladně, je doplněn o některé údaje důležité pro nový výkaz „Kontrolního hlášení k dph“.

Obrázek: Všeobecné daňové doklady

Obrázek: Všeobecné daňové doklady

Nové údaje:

Opravný daňový doklad (A/N) – v případě, že se jedná o opravný daňový doklad podle paragrafu 44, zákona o dani z přidané hodnoty, je doklad označen A.

Doklad dodavatele – obsahuje číslo daňového dokladu dodavatele (pozor nemusí se jednat vždy o variabilní symbol) v případě, že všeobecný daňový doklad má vazbu na daňový doklad k dodavateli a hodnotu včetně dph vyšší jak 10000 Kč.

Zpracoval: Tým společnosti Softbit software s.r.o. Verze dle stavu legislativy k 18.11.2015

V případě jakýchkoli dotazů k uvedenému tématu neváhejte kontaktovat centrálu naší společnosti.